Chi phí vé máy bay đi công tác cho nhân viên, cho chuyên gia nước ngoài hợp lệ thì cần những gì? Kế toán Thiên Ưng xin trích các quy định về chi phí vé may bay hợp lệ khi tính thuế TNDN.

I. Theo Điều 4 Thông tư số 96/2015/TT-BTC ngày 26/6/2015 của Bộ Tài Chính hướng dẫn về thuế thu nhập doanh nghiệp (TNDN):

Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế:

1. Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

b) Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định của các văn bản pháp luật về thuế giá trị gia tăng.

.....

Chi phụ cấp cho người lao động đi công tác, chi phí đi lại và tiền thuê chỗ ở cho người lao động đi công tác nếu có đầy đủ hóa đơn, chứng từ được tính vào chi phí được trừ khi xác định thu nhập chịu thuế.

Trường hợp doanh nghiệp có khoán tiền đi lại, tiền ở, phụ cấp cho người lao động đi công tác và thực hiện đúng theo quy chế tài chính hoặc quy chế nội bộ của doanh nghiệp thì được tính vào chi phí được trừ khoản chi khoán tiền đi lại, tiền ở, tiền phụ cấp.

Trường hợp doanh nghiệp cử người lao động đi công tác (bao gồm công tác trong nước và công tác nước ngoài) nếu có phát sinh chi phí từ 20 triệu đồng trở lên, chi phí mua vé máy bay mà các khoản chi phí này được thanh toán bằng thẻ ngân hàng của cá nhân thì đủ điều kiện là hình thức thanh toán không dùng tiền mặt và tính vào chi phí được trừ nếu đáp ứng đủ các điều kiện sau:

- Có hóa đơn, chứng từ phù hợp do người cung cấp hàng hóa, dịch vụ giao xuất.

- Doanh nghiệp có quyết định hoặc văn bản cử người lao động đi công tác.

- Quy chế tài chính hoặc quy chế nội bộ của doanh nghiệp cho phép người lao động được phép thanh toán khoản công tác phí, mua vé máy bay bằng thẻ ngân hàng do cá nhân là chủ thẻ và khoản chi này sau đó được doanh nghiệp thanh toán lại cho người lao động.

Trường hợp doanh nghiệp có mua vé máy bay qua website thương mại điện tử cho người lao động đi công tác để phục vụ hoạt động sản xuất kinh doanh của doanh nghiệp thì chứng từ làm căn cứ để tính vào chi phí được trừ là vé máy bay điện tử, thẻ lên máy bay (boarding pass) và chứng từ thanh toán không dùng tiền mặt của doanh nghiệp có cá nhân tham gia hành trình vận chuyển.

Trường hợp doanh nghiệp không thu hồi được thẻ lên máy bay của người lao động thì chứng từ làm căn cứ để tính vào chi phí được trừ là vé máy bay điện tử, quyết định hoặc văn bản cử người lao động đi công tác và chứng từ thanh toán không dùng tiền mặt của doanh nghiệp có cá nhân tham gia hành trình vận chuyển.

II. Theo Khoản 1, Khoản 2 Điều 15 Thông tư số 219/2013/TT-BTC quy định điều kiện khấu trừ thuế GTGT đầu vào:

“1. Có hóa đơn giá trị gia tăng hợp pháp của hàng hóa, dịch vụ mua vào hoặc chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu...

2. Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ 20 triệu đồng trở lên, trừ trường hợp tổng giá trị hàng hóa, dịch vụ mua vào từng lần theo hóa đơn dưới hai mươi triệu đồng theo giá đã có thuế GTGT.

- Chứng từ thanh toán không dùng tiền mặt gồm chứng từ thanh toán qua ngân hàng và chứng từ thanh toán không dùng tiền mặt khác hướng dẫn tại khoản 3 và khoản 4 Điều này... ”

------------------------------------------------------------------------------------------

III. KẾT LUẬN: Có 3 trường hợp như sau:

1. Nếu DN bạn mua vé máy bay trực tiếp tại Đại lý, quầy, thì cần:

- Hoá đơn

- Vé máy bay

- Chứng từ thanh toán (Nếu giá trị từ 20tr trở lên phải chuyển khoản)

2. Nếu DN bạn mua vé máy bay qua website thương mại điện tử:

- Vé máy bay điện tử (Vé điện tử là hoá đơn rồi nhé)

- Thẻ lên máy bay (boarding pass) (Nếu không thu hồi được thẻ lên máy bay thì cần: Vé máy bay điện tử, Quyết định cử đi công tác, chứng từ thanh toán không dùng tiền mặt)

- Chứng từ thanh toán không dùng tiền mặt.

3. Nếu DN giao KHOÁN cho cá nhân tự mua vé máy bay, thanh toán bằng thẻ ATM hoặc thẻ tín dụng mang tên cá nhân, sau đó về thanh toán lại với DN nếu doanh nghiệp có đủ hồ sơ, chứng từ chứng minh khoản chi phí này phục vụ cho hoạt động sản xuất kinh doanh của doanh nghiệp gồm:

- Vé máy bay (Vì mua qua website nên vé máy bay điện tử là hoá đơn)

- Thẻ lên máy bay.

- Các giấy tờ liên quan đến việc điều động người lao động đi công tác có xác nhận của DN (Quyết định cử đi công tác).

- Quy định của DN cho phép người lao động thanh toán công tác phí bằng thẻ cá nhân do người lao động được cử đi công tác là chủ thẻ và thanh toán lại với DN.

- Chứng từ thanh toán của DN cho cá nhân mua vé (Chuyển từ TK DN sang TK cá nhân)

- Chứng từ thanh toán không dùng tiền mặt của cá nhân.

Chi tiết xem thêm tại đây: Chi phí mua hàng thanh toán qua thẻ cá nhân

------------------------------------------------------------------------------------------

Chi phí vé máy bay cho chuyên gia nước ngoài:

Công văn số 18791/CT-TTHT ngày 06/11/2017 của Cục Thuế tỉnh Bình Dương:

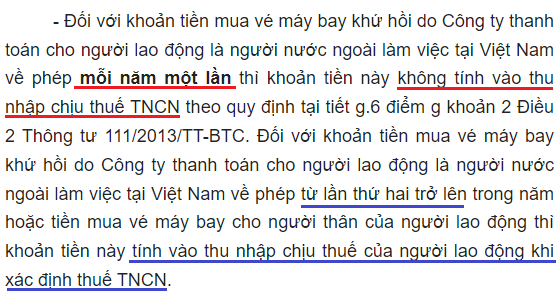

"Căn cứ các quy định nêu trên, trường hợp Công ty TNHH Synthite Việt Nam để phục vụ cho hoạt động kinh doanh có mời một số chuyên gia nước ngoài sang Việt Nam làm việc và theo thỏa thuận tại hợp đồng của Công ty TNHH Synthite Việt Nam phải thanh toán chi phí về nước thăm gia đình mỗi năm 4 lần, bao gồm chi phí tiền vé máy bay, chi phí đi lại, ăn, uống… thì về thuế TNCN, khoản tiền mua vé máy bay khứ hồi cho chuyên gia nước ngoài về phép 1 lần/1 năm không tính vào thu nhập chịu thuế TNCN của chuyên gia nước ngoài.

Đối với khoản tiền mua vé máy bay khứ hồi cho chuyên gia nước ngoài về phép vượt quá 1 lần/1 năm và chi phí đi lại, ăn uống phục vụ chuyên gia nước ngoài về phép thì được tính vào thu nhập chịu thuế TNCN của chuyên gia nước ngoài. Về thuế TNDN, khoản tiền mua vé máy bay khứ hồi, chi phí đi lại, ăn uống phục vụ chuyên gia nước ngoài về phép do Công ty TNHH Synthite Việt Nam chi trả quy định trong hợp đồng, phù hợp với quy định của Bộ Luật Lao động được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN."

Công văn Số 8621/CTDON-TTHT của Cục thuế tỉnh Đồng Nai ngày 14/7/2023 cũng có hướng dẫn tương tự

Công văn số 817/CT-TTHT ngày 07/01/2019 của Cục Thuế Tp Hà Nội:

"2. Về thuế thu nhập doanh nghiệp: Trường hợp Công ty tại Việt Nam phát sinh các khoản chi phí ăn ở, đi lại cho cán bộ, chuyên gia thuộc tập đoàn liên doanh với Công ty ở nước ngoài do Công ty mời sang Việt Nam để hỗ trợ phục vụ cho hoạt động sản xuất, kinh doanh của Công ty, trong thỏa thuận giữa Công ty tại Việt Nam và tập đoàn liên doanh với Công ty ở nước ngoài có quy định Công ty tại Việt Nam chi trả chi phí này cho các cán bộ, chuyên gia thuộc tập đoàn liên doanh với Công ty ở nước ngoài trong thời gian công tác ở Việt Nam thì khoản chi này được hạch toán vào chi phí được trừ khi tính thu nhập chịu thuế TNDN nếu đáp ứng các quy định tại Điều 4 Thông tư 96/2015/TT-BTC của Bộ Tài chính nêu trên."

-------------------------------------------------------------------------------------------

Chi phí mua vé máy bay các hãng nước ngoài:

Theo Công văn 8199/CT-TTHT ngày 24/08/2017 của Cục thuế Thành phố Hồ Chí Minh:

"Căn cứ các quy định nêu trên, trường hợp Công ty theo trình bày mua vé máy bay khứ hồi cho nhân viên đi công tác tại nước ngoài (Đức) của hãng hàng không East Sea Travel & Air Service GmBH thông qua Website của Hãng hàng không (Hãng không có đại lý tại Việt Nam) thì khi thanh toán cho Hãng, Công ty có nghĩa vụ khấu trừ, khai và nộp thuế (TNDN) nhà thầu theo tỷ lệ 2% trên doanh thu, thuế GTGT không phải khấu trừ đối với hoạt động vận tải quốc tế.

Xem thêm: Phương pháp tính thuế nhà thầu nước ngoài

Về chi phí đi công tác ở nước ngoài như: Tiền khách sạn, ăn uống,… của nhân viên nếu Công ty đáp ứng điều kiện quy định tại Điều 4 Thông tư số 96/2015/TT- BTC thì Công ty được tính vào chi phí được trừ khi tính thuế TNDN."

Chú ý: Các hoá đơn, chứng từ phát sinh tại nước ngoài phải phù hợp với quy định nước sở tại và phải được dịch ra Tiếng Việt.

------------------------------------------------------------------------------

Chi phí mua vé máy bay cho giám đốc Cty TNHH 1 TV:

Theo Công văn 5421/CT-TTHT ngày 16/02/2017 của cục thuế TP Hà Nội:

"Căn cứ các quy định trên, trường hợp Giám đốc điều hành đồng thời là chủ Công ty TNHH MTV (do một cá nhân làm chủ) được Công ty thanh toán khoản tiền vé máy bay và tiền lưu trú khách sạn tại Việt Nam nếu được quy định tại Hợp đồng lao động; Thỏa ước lao động tập thể; Quy chế tài chính của Công ty là khoản có tính chất tiền lương, tiền công thì:

- Về thuế TNCN: khoản lợi ích mà chủ Công ty nhận được nêu trên không tính vào thu nhập chịu thuế thu nhập cá nhân của chủ Công ty.

- Về thuế TNDN, thuế GTGT: Công ty không được khấu trừ thuế GTGT, không được trừ khi tính thu nhập chịu thuế TNDN của Công ty khoản chi cho chủ Công ty nêu trên."

------------------------------------------------------------------------------

Chi phí mua vé máy khi người khác thanh toán hộ:

Câu hỏi của độc giả được trả lời trên Công thông tin điện tử - Bộ tài chính

Nguồn: https://www.mof.gov.vn/hoidapcstc/home/cthoidap/114790

---------------------------------------------------------------------------------------------

Chi tiết xem thêm: Chi phí đi công tác hợp lý

Kế toán Thiên Ưng xin chúc các bạn thành công! Các bạn muốn học thực hành kế toán thực tế, thực hành hạch toán, hoàn thiện sổ sách, lập BCTC, kê khai thuế - Quyết toán thuế thì có thể tham gia; Lớp học kế toán thực hành

------------------------------------------------------------