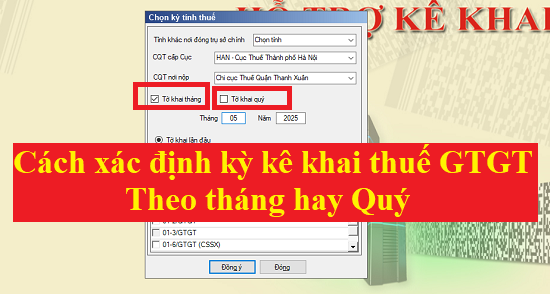

Đối tượng kê khai thuế GTGT theo quý hay theo tháng? Cách xác định kỳ kê khai thuế GTGT theo tháng hay quý. Điều kiện kê khai thuế GTGT theo quý hay tháng theo Nghị định 126/2020/NĐ-CP của Chính phủ.

Theo điều 8 và điều 9 của Nghị định 126/2020/NĐ-CP ngày 19 tháng 10 năm 2020 của Chính phủ:

1) Đối tượng khai thuế GTGT theo quý:

- Khai thuế theo quý áp dụng đối với người nộp thuế GTGT có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống.

- Trường hợp người nộp thuế mới bắt đầu hoạt động sản xuất kinh doanh việc khai thuế GTGT được lựa chọn theo quý.

-> Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch liền kề tiếp theo năm đã đủ 12 tháng sẽ căn cứ theo mức doanh thu của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế giá trị gia tăng theo kỳ tính thuế tháng hoặc quý.

Ví dụ:

- Công ty kế toán Thiên Ưng bắt đầu hoạt sản xuất kinh doanh từ tháng 01/2025 thì năm 2025 thực hiện khai thuế GTGT theo quý. Căn cứ vào doanh thu của năm 2025 (đủ 12 tháng của năm dương lịch) để xác định năm 2026 thực hiện khai thuế tháng hay khai quý.

- Doanh nghiệp B bắt đầu hoạt động sản xuất kinh doanh từ tháng 4/2025 thì năm 2025, 2026 doanh nghiệp B thực hiện khai thuế GTGT theo quý. Doanh nghiệp căn cứ vào doanh thu của năm 2026 để xác định năm 2027 thực hiện khai thuế theo tháng hay theo quý.

--------------------------------------------------------------------------------

2. Đối tượng kê khai thuế GTGT theo Tháng:

Theo điều 8 Nghị định 126/2020/NĐ-CP

"1. Các loại thuế, khoản thu khác thuộc ngân sách nhà nước do cơ quan quản lý thuế quản lý thu thuộc loại khai theo tháng, bao gồm:

a) Thuế giá trị gia tăng, thuế thu nhập cá nhân. Trường hợp người nộp thuế đáp ứng các tiêu chí theo quy định tại Điều 9 Nghị định này thì được lựa chọn khai theo quý."

Tức là: Thuế GTGT là loại thuế có kỳ kê khai theo tháng, nếu doanh nghiệp đáp ứng được các điều kiện để kê khai theo quý như mục 1 thì được lựa chọn chuyển sang kê khai theo quý.

Cụ thể hơn:

- Kê khai thuế GTGT theo tháng áp dụng đối với những doanh nghiệp có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề > 50 tỷ đồng.

- Doanh nghiệp đủ điều kiện kê khai theo quý nhưng lựa chọn kê khai theo tháng.

------------------------------------------------------------------------------

3) Lưu ý khi xác định kỳ khai thuế giá trị gia tăng:

Người nộp thuế có trách nhiệm tự xác định thuộc đối tượng khai thuế theo quý để thực hiện khai thuế theo quy định.

- Người nộp thuế đáp ứng tiêu chí khai thuế theo quý được lựa chọn khai thuế theo tháng hoặc quý ổn định trọn năm dương lịch.

- Trường hợp người nộp thuế đang thực hiện khai thuế theo tháng nếu đủ điều kiện khai thuế theo quý và lựa chọn chuyển sang khai thuế theo quý thì gửi văn bản đề nghị theo mẫu tại Phụ lục I ban hành kèm theo Nghị định 126/2020/NĐ-CP đề nghị thay đổi kỳ tính thuế đến cơ quan thuế quản lý trực tiếp chậm nhất là 31 tháng 01 của năm bắt đầu khai thuế theo quý, Nếu sau thời hạn này người nộp thuế không gửi văn bản đến cơ quan thuế thì người nộp thuế tiếp tục thực hiện khai thuế theo tháng ổn định trọn năm dương lịch.

- Trường hợp người nộp thuế tự phát hiện không đủ điều kiện khai thuế theo quý thì người nộp thuế phải thực hiện khai thuế theo tháng kể từ tháng đầu của quý tiếp theo. Người nộp thuế không phải nộp lại hồ sơ khai thuế theo tháng của các quý trước đó nhưng phải nộp Bản xác định số tiền thuế phải nộp theo tháng tăng thêm so với số đã kê khai theo quý quy định tại Phụ lục I ban hành kèm theo Nghị định 126/2020/NĐ-CP và phải tính tiền chậm nộp theo quy định.

- Trường hợp cơ quan thuế phát hiện người nộp thuế không đủ điều kiện khai thuế theo quý thì cơ quan thuế phải xác định lại số tiền thuế phải nộp theo tháng tăng thêm so với số người nộp thuế đã kê khai và phải tính tiền chậm nộp theo quy định. Người nộp thuế phải thực hiện khai thuế theo tháng kể từ thời điểm nhận được văn bản của cơ quan thuế.

------------------------------------------------------------------

4) Cách xác định doanh thu năm trước liền kề:

Cách xác định doanh thu bán hàng hóa, cung cấp dịch vụ năm trước liền kề làm điều kiện xác định đối tượng khai thuế GTGT theo quý:

- Doanh thu bán hàng hóa, cung cấp dịch vụ được xác định là Tổng doanh thu trên các Tờ khai thuế GTGT của các kỳ tính thuế trong năm dương lịch.

- Trường hợp người nộp thuế thực hiện khai thuế tập trung tại trụ sở chính cho đơn vị phụ thuộc, địa điểm kinh doanh thì doanh thu bán hàng hóa, cung cấp dịch vụ bao gồm cả doanh thu của đơn vị phụ thuộc, địa điểm kinh doanh.

--------------------------------------------------------------------

Sau khi đã xác định được DN mình thuộc đối tượng kê khai thuế GTGT theo quý hay theo tháng tiếp đó các bạn tiến hành kê khai, chi tiết các bạn xem thêm tại đây: Hướng dẫn kê khai thuế giá trị gia tăng

Chúc các bạn thành công!