Nhận tiền đặt cọc có phải xuất hóa đơn không? Cách hạch toán nhận tiền đặt cọc, hạch toán tiền đặt cọc theo hợp đồng, đặt cọc thuê văn phòng, thuê nhà, mua xe ô tô ... Nếu mất tiền đặt cọc do vi phạm hợp đồng có được đưa vào chi phí hợp lý. Kế toán Thiên ưng xin giải đáp các vướng mắc đó.

Chú ý: Đây là khoản tiền ĐẶT CỌC để đảm bảo thực hiện hợp đồng, chứ không phải là khoản trả trước cho người bán nhé.

- Nếu là khoản TRẢ TRƯỚC thì các bạn phải Hạch toán qua Công nợ nhé (131, 331)

VD: DN bạn đi thuê nhà làm văn phòng: Chi phí thuê là 10tr/tháng, và Chủ nhà yêu cầu phải đặt cọc tiền thuê nhà là 10tr (Khi nào kết thúc hợp đồng sẽ trả lại, hoặc 1 năm sau trả ...)

Đặt cọc là gì? Thế nào gọi là đặt cọc?

Cụ thể: Theo Điều 328 Bộ Luật dân sự số 91/2015/QH13 ngày 24/11/2015 quy định về đặt cọc:

“1. Đặt cọc là việc một bên (sau đây gọi là bên đặt cọc) giao cho bên kia (sau đây gọi là bên nhận đặt cọc) một khoản tiền hoặc kim khí quý, đá quý hoặc vật có giá trị khác (sau đây gọi chung là tài sản đặt cọc) trong một thời hạn để bảo đảm giao kết hoặc thực hiện hợp đồng.

2. Trường hợp hợp đồng được giao kết, thực hiện thì tài sản đặt cọc được trả lại cho bên đặt cọc hoặc được trừ để thực hiện nghĩa vụ trả tiền; nếu bên đặt cọc từ chối việc giao kết, thực hiện hợp đồng thì tài sản đặt cọc thuộc về bên nhận đặt cọc; nếu bên nhận đặt cọc từ chối việc giao kết, thực hiện hợp đồng thì phải trả cho bên đặt cọc tài sản đặt cọc và một khoản tiền tương đương giá trị tài sản đặt cọc, trừ trường hợp có thỏa thuận khác...”

Nghị định 21/2021/NĐ-CP ngày 19/3/2021 có lưu ý thêm:

"Điều 37. Trường hợp không xác định rõ là tiền đặt cọc hoặc tiền trả trước

Trường hợp một bên trong hợp đồng giao cho bên kia một khoản tiền mà các bên không xác định rõ là tiền đặt cọc hoặc tiền trả trước thì số tiền này được coi là tiền trả trước."

----------------------------------------------------------------------------------------------

1. Nhận tiền đặt cọc có phải xuất hóa đơn:

Theo Công văn 13675/BTC-CST ngày 14/10/2013 của Bộ tài chính gửi Hội Kiểm toán viên hành nghề Việt Nam:

“Trường hợp tổ chức cung ứng dịch vụ: kế toán, kiểm toán, tư vấn tài chính, thuế; thẩm định giá; khảo sát, thiết kế kỹ thuật; tư vấn giám sát; lập dự án đầu tư xây dựng; nhận tiền đặt cọc hoặc tạm ứng để bảo đảm thực hiện hợp đồng (tại thời điểm nhận tiền chưa cung cấp dịch vụ, chưa thực hiện hợp đồng) thì tổ chức cung ứng dịch vụ không phải xuất hóa đơn GTGT đối với khoản tiền đặt cọc hoặc tạm ứng để bảo đảm thực hiện hợp đồng này.

Bộ Tài chính trả lời Hội Kiểm toán viên hành nghề Việt Nam biết để hướng dẫn các hội viên, các doanh nghiệp biết để thực hiện.”

---------------------------------------------------------------------------------------------------

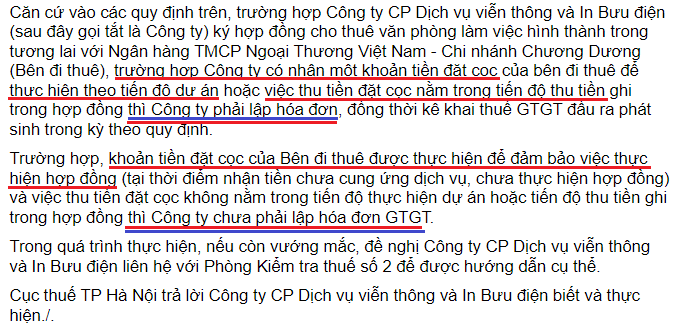

Theo Công văn 68718/CT-TTHT ngày 12/10/2018 của Cục thuế TP. Hà Nội:

"Căn cứ quy định trên, Cục Thuế TP Hà Nội trả lời theo nguyên tắc sau:

Trường hợp 53 khách hàng chuyển tiền vào tài khoản của Công ty để đặt cọc giữ chỗ mua căn hộ dự án (từ năm 2010, 2011, 2012), khách hàng chưa ký hợp đồng mua bán cũng như chưa có bất kỳ văn bản thảo thuận nào về việc mua bán căn hộ thì Công ty chưa phải lập hóa đơn GTGT.

Trường hợp khoản tiền của 53 khách hàng chuyển tiền vào tài khoản của Công ty là khoản tiền mua căn hộ được thực hiện thanh toán theo tiến độ thực hiện dự án hoặc tiến độ thu tiền trong hợp đồng với Công ty thì Công ty phải lập hóa đơn GTGT theo quy định tại Khoản 2 Điều 16 Thông tư số 39/2014/TT-BTC ngày 31/03/2014 của Bộ Tài chính nêu trên.

Trong trường hợp đến thời điểm bắt buộc thực hiện giao dịch theo như thỏa thuận đặt cọc giữa Công ty và khách hàng mà khách hàng không đến để thực hiện giao dịch thì Công ty được ghi nhận khoản tiền trên vào thu nhập khác."

Theo công văn 39313/CT-HTr ngày 13/06/2016 của Cục thuế TP Hà Nội

- Đối với tiền đặt cọc: Trường hợp khi Công ty có nhận một khoản tiền đặt cọc của khách hàng trước khi ký hợp đồng để đảm bảo việc giữ chỗ mua căn hộ hình thành trong tương lai (bao gồm cả trường hợp khách hàng tiếp tục ký hợp đồng hoặc khách hàng không ký hợp đồng mua căn hộ) nếu việc thu tiền đặt cọc không nằm trong tiến độ thực hiện dự án hoặc tiến độ thu tiền ghi trong hợp đồng, thì Công ty chưa phải lập hóa đơn GTGT."

Xem thêm: Cách viết hóa đơn xây dựng

Theo công văn Số 75543/CT-TTHT ngày 20/11/2017 của Cục thuế TP Hà Nội có hướng dẫn cụ thể cho cả 2 trường hợp:

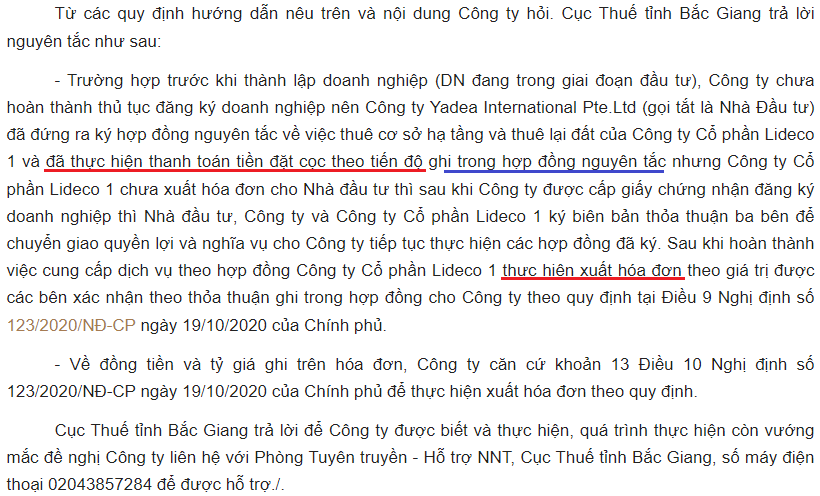

Công văn 609/CTBGI-TTHT ngày 23/01/2024 của Cục thuế Tỉnh Bắc Giang

--------------------------------------------------------------------------------------------------------

KẾT LUẬN:

- Nhận tiền đặt cọc để đảm bảo thực hiện hợp đồng thì KHÔNG phải lập hóa đơn.

----------------------------------------------------------------------------------------------------------

2. Cách hạch toán tiền đặt cọc:

a. Cách hạch toán tiền đặt cọc (Bên đặt):

- Khi đặt tiền đặt cọc:

Nợ TK 244 (Nếu theo Thông tư 200)

Nợ TK 1386 (Nếu theo Thông tư 133)

Có TK 111, 112

- Khi nhận lại tiền đặt cọc

Nợ TK 111, 112

Có TK 244 (Nếu theo Thông tư 200)

Có TK 1386 (Nếu theo Thông tư 133)

- Trường hợp DN không thực hiện đúng những cam kết, bị DN nhận tiền đặt cọc phạt vi phạm hợp đồng trừ vào khoản tiền đặt cọc:

Nợ TK 811 - Chi phí khác (số tiền bị trừ)

Có TK 244 (Nếu theo Thông tư 200)

Có TK 1386 (Nếu theo Thông tư 133)

- Trường hợp sử dụng khoản tiền đặt cọc để thanh toán cho người bán:

Nợ TK 331 - Phải trả cho người bán

Có TK 244 (Nếu theo Thông tư 200)

Có TK 1386 (Nếu theo Thông tư 133)

b. Cách hạch toán nhận tiền đặt cọc (Bên nhận):

- Khi nhận tiền đặt cọc:

Nợ TK 111, 112

Có TK 344 (Nếu theo Thông tư 200)

Có TK 3386 (Nếu theo Thông tư 133)

- Khi trả lại tiền đặt cọc:

Nợ TK 344 (Nếu theo Thông tư 200)

Nợ TK 3386 (Nếu theo Thông tư 133)

Có TK 111, 112.

- Trường hợp DN đặt tiền đặt cọc vi phạm hợp đồng kinh tế đã ký kết, bị phạt theo thỏa thuận trong hợp đồng kinh tế. Khi nhận được khoản tiền phạt do vi phạm hợp đồng kinh tế đã ký kết: Nếu khấu trừ vào tiền nhận đặt cọc:

Nợ TK 344 (Nếu theo Thông tư 200)

Nợ TK 3386 (Nếu theo Thông tư 133)

Có TK 711 - Thu nhập khác.

----------------------------------------------------------------------------------------------

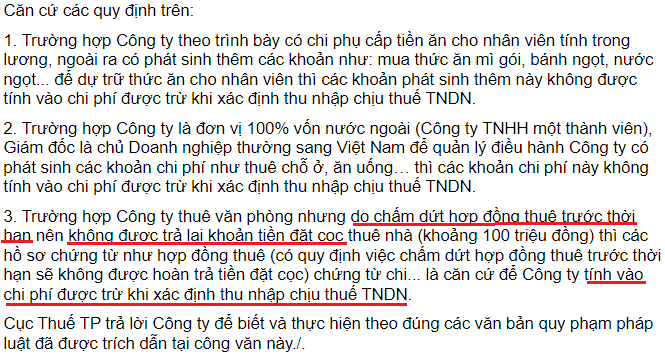

3. Tiền đặt cọc bị mất do vi phạm hợp đồng có được đưa vào chi phí:

Theo khoản 1 điều 4 Thông tư 96/2015/TT-BTC

“Doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

b) Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.”

Theo khoản 2 điều 4 Thông tư 96/2015/TT-BTC

“2.36. Các khoản tiền phạt về vi phạm hành chính bao gồm: vi phạm luật giao thông, vi phạm chế độ đăng ký kinh doanh, vi phạm chế độ kế toán thống kê, vi phạm pháp luật về thuế bao gồm cả tiền chậm nộp thuế theo quy định của Luật Quản lý thuế và các khoản phạt về vi phạm hành chính khác theo quy định của pháp luật.”

=> Không hề nói đến việc Khoản tiền phạt do vi phạm hợp đồng kinh tế.

Như vậy: Khoản tiền đặt cọc bị mất do vi phạm hợp đồng kinh tế => Đây là 1 khoản tiền phạt do vi phạm hợp đồng kinh tế nên được đưa vào chi phí được trừ khi tính thuế TNDN.

Theo Công văn 3529/TCT-CS ngày 22/8/2014 của Tổng cục thuế

"Căn cứ các quy định trên, trường hợp Công ty có phát sinh các khoản chi về tiền phạt, bồi thường do vi phạm hợp đồng kinh tế với khách hàng thì khi chi tiền Công ty lập chứng từ chi tiền. Căn cứ vào hợp đồng kinh tế, chứng từ thanh toán trên, Công ty thực hiện xác định tính vào chi phí theo quy định của thuế TNDN."

|

Để rõ ràng hơn thì các bạn có thể tham khảo công văn 6627/CT-TTHT ngày 13/7/2016 của Cục thuế Tp. HCM

DN cần đảm bảo: Hợp đồng mua bán (Trên hợp đồng phải thể hiện rõ đây là khoản tiền đặt cọc để đảm bảo thực hiện hợp đồng và trường hợp nào thì sẽ bị mất khoản này), Chứng từ thanh toán, các hồ sơ khác (nếu có)

-----------------------------------------------------------------------------------------------------------

Kế toán Thiên Ưng xin chúc các bạn thành công!